Российское государство довольно активно поддерживает население. Помимо различных льгот, социальных выплат и т. д. гражданам доступны также налоговые вычеты. Они позволяют вернуть или не платить часть уплаченного НДФЛ. Но далеко не все люди знают о существовании налоговых вычетов, их типах, правилах получения и других нюансах. А ведь во многих ситуациях они позволяют возвращать ощутимые для личного и семейного бюджета суммы.

Оглавление [скрыть]

Что такое налоговый вычет, и за что его можно вернуть

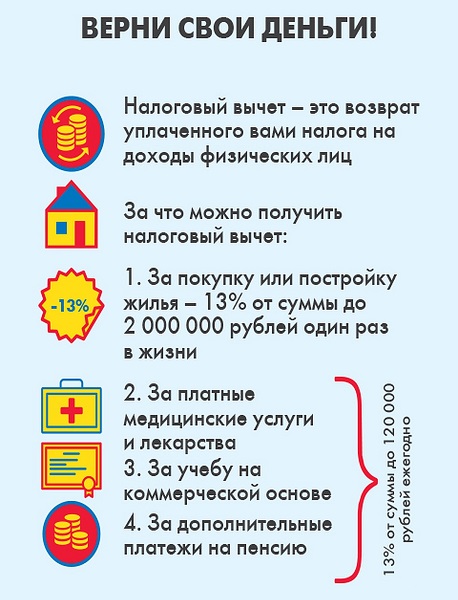

Налоговый вычет – это сумма, уменьшающая доходы, с которых человек платит НДФЛ. За счет него можно уменьшить налог, подлежащий оплате или получить возврат уже перечисленных в бюджет платежей.

Вернуть часть или все уплаченные налоги можно за инвестиции в ценные бумаги, расходы на медобслуживание, учебу, страховки, благотворительную деятельность, покупку недвижимости и т. д. В каждом случае будет применяться свой вид вычета по налогам. Он будет иметь собственные особенности и нюансы.

Отдельные категории граждан имеют также право на получение налоговых вычетов уже в силу закона. Воспользоваться этой возможностью могут родители детей, а также «льготники».

На какие виды делятся налоговые вычеты

Существует несколько видов вычетов. Воспользоваться каждым из них могут граждане, имеющие на него право. Вполне допустимо, что человек одновременно пользуется несколькими способами для возврата (уменьшения) налогов, если он имеет на них право.

Всего в законодательстве выделяют 5 основных типов вычетов:

- стандартные – доступные родителям несовершеннолетних и некоторым другим «льготным» категориям налогоплательщиков;

- имущественные – доступные при покупке/продаже жилья и другого имущества;

- социальные – предоставляемые за расходы на медобслуживание и аналогичные вещи;

- профессиональные – для тех, кто получает доходы самостоятельно;

- инвестиционные – предоставляемые инвесторам, вкладывающимся в ценные бумаги.

Каждый тип льгот по налогообложению имеет собственные особенности применения и положен только в определенных ситуациях. Налогоплательщику нужно самостоятельно следить за наличием соответствующих обстоятельств для их получения и самостоятельно заниматься их оформлением.

Стандартные налоговые вычеты по НДФЛ

Стандартный вычет положен в силу закона. Получить его на себя могут льготники – «чернобыльцы», близкие родственники погибших военнослужащих и т. п. Но гораздо шире применяется вычет на детей. Он доступен всем родителям несовершеннолетних.

Вычеты по детям действуют с начала года до момента достижения дохода в 350 тыс. руб. за текущий год. Размер льготы зависит от количества детей и составит 1,4-3 тыс. руб. за каждого несовершеннолетнего. На ребенка-инвалида – до 12 тыс. руб.

Имущественные налоговые вычеты

Еще один распространенный вариант вычетов – имущественные. Они предоставляются в строго определенных ситуациях:

- покупка/строительство жилья или земельного участка под эти цели;

- продажа имущества;

- выкуп имущества государством (муниципалитетом).

Дополнительно налогоплательщик может уменьшить налоги и при расходах на ипотеку, если он приобретает жилье.

Размеры вычетов зависят от типа имущества и других факторов. При выкупе (изъятии с компенсацией в натуральной или денежной форме) имущества государством налогоплательщик может полностью избежать налогов с полученного при этом дохода.

При продаже имущества, находившегося в собственности до 3 лет (до 5 лет – для квартир с 01.01.2016), размер вычета составит 1 млн. руб по жилью и 250 тыс. руб. – по остальному имуществу. Если представить документы, подтверждающие, что выгода от продажи имущества не превысила 1 млн. руб. по квартире или 250 тыс. руб. – в остальных случаях, можно не уплачивать доход, т. к. льгота будет предоставлена на всю сумму полученного дохода.

Размер вычета на строительство или покупку жилья может достигать 2 млн. руб., а проценты по ипотечным процентам он ограничен 3 млн. руб.

Социальные налоговые вычеты

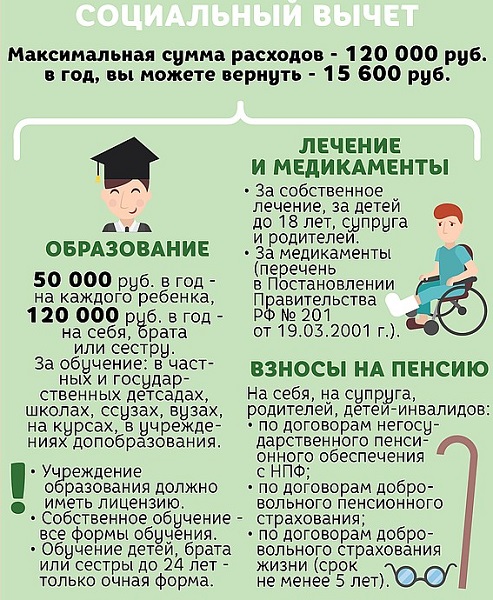

Расходы на лечение, обучение и т. д. также можно частично компенсировать за счет налоговых социальных вычетов. Их общая сумма не может превышать 120 тыс. руб., т. е. максимум можно вернуть 15 600 руб. в совокупности по всем видам данной категории льгот.

Всего существует 5 видов социальных вычетов, связанных с соответствующими категориями расходов:

- оплата учебы;

- медицинское обслуживание (в т. ч. покупка лекарств);

- благотворительность;

- покупка полисов страхования жизни со сроком от 5 лет, расходы на негосударственную пенсию;

- расходы на накопительную часть пенсии.

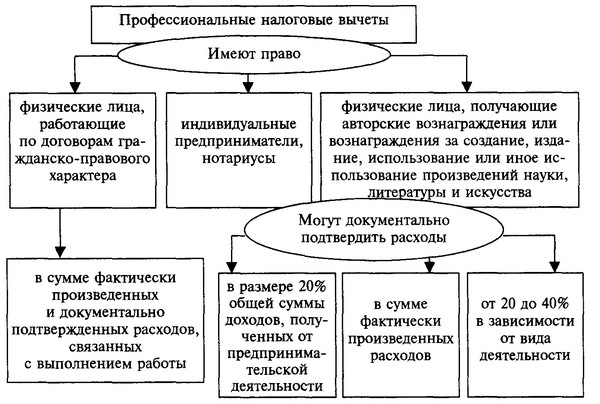

Профессиональные налоговые вычеты

Профессиональный налоговый вычет активно используется ИП. Он также действует для тех, кто работал по договору ГПХ или вел деятельность в качестве нотариуса, адвоката. На него могут рассчитывать также авторы различных произведений, изобретений и т. д., которые получают за них соответствующие выплаты. По общему правилу льгота предоставляется в размере фактически подтвержденных с помощью документов расходов.

Инвестиционные налоговые вычеты

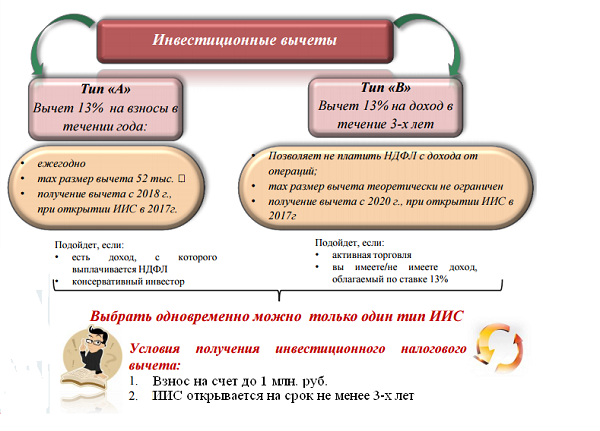

При вложении в ценные бумаги налогоплательщик имеет возможность получать инвестиционный налоговый вычет. Существует 3 вида таких вычетов:

- В сумме доходов, полученных за счет инвестиций через ИИС (индивидуальный инвестиционный счет). Весь полученный доход по ИИС будет освобожден от НДФЛ, если счет использовался не менее 3 лет. При использовании данной схемы нельзя получать льготы по сумме средств, внесенных на ИИС.

- В сумме средств, внесенных на ИИС. Максимальный размер – 400 тыс. руб. за год. Предоставляется ежегодно, но если средства с ИИС будут выведены до истечения 3 лет с момента заключения договора, то возвращенную государством сумму придется вернуть в полном объеме. По окончании 3 лет надо заплатить НДФЛ с доходов по ценным бумагам, купленным через ИИС (если есть).

- По доходам от продажи ценных бумаг. Не применяется к ИИС. Максимальная сумма – 3 млн. руб. Применяется только к бумагам, которые были в собственности не менее 3 лет при их реализации. При превышении предельной суммы льготы доплату надо делать самостоятельно, а непосредственно вычет может быть оформлен и налоговым агентом.

Про виды налоговых вычетов рассказывается в этой видеопрезентации:

Кто имеет право на возврат налога

Право обратиться за возвратом налогов (или уменьшением предстоящих платежей по ним) имеют только физические лица, являющиеся налоговыми резидентами и уплачивающие в бюджет НДФЛ по ставке 13%. Именно на этот налог и дается вычет.

Фактически рассчитывать на налоговый вычет могут только те, кто получает официальную белую зарплату или другие доходы с соответствующим налогообложением (например, дивиденды от участия в компании).

Когда можно вернуть налог

Получить вычет налогоплательщик может только при наличии соответствующих оснований, т. е. права на его получения. Например, имущественный вычет можно получить исключительно при покупке/строительстве недвижимости, продаже имущества и т. д. Если соответствующих оснований нет, то никто, естественно, предоставлять льготу не будет.

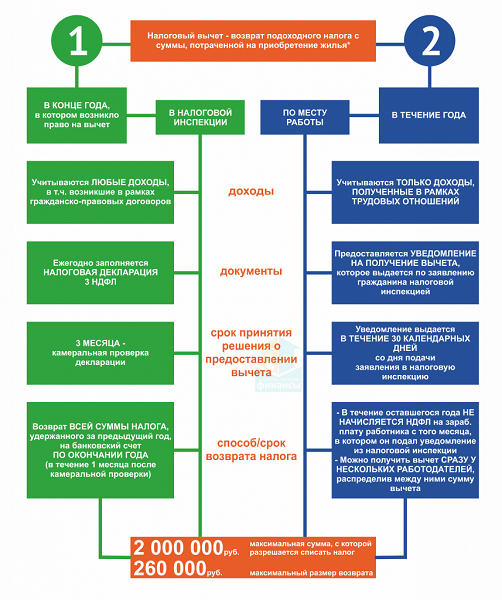

Получать вычет можно в конце года одной суммой или ежемесячно. Вариант получения в конце года удобен для тех, кто получает доходы от дивидендов, предпринимательской деятельности, а также при нежелании дробить крупную сумму на мелкие, напрягать лишний раз бухгалтерию работодателя и т. д.

Вариант ежемесячного возврата части суммы подойдет тем, кто работает официально. В этом случае работодатель просто не удерживает НДФЛ или его часть, а выплачивает его сразу. Этот вариант часто более выгоден. Полученные суммы можно сразу направить на любые нужды. Например, досрочно закрывать ипотеку ежемесячно и экономить на процентах выгоднее, чем сделать крупное досрочное погашение в конце срока.

Как вернуть налоговый вычет

Отказываться от возможности возвратить часть сумм, уже заплаченных или подлежащих уплате в качестве налогов, нет никакого смысла. Но налогоплательщику надо позаботиться об оформлении самостоятельно. Автоматически ему никто вычет и возврат средств предоставлять не будет.

Существует возможность оформить возврат денег самостоятельно через ФНС или через организацию-работодателя. Наиболее удобный вариант каждый человек может выбрать для себя самостоятельно. Не запрещено даже совмещать их. Например, нередко вычеты на детей получают через работодателей, а возврат НДФЛ за покупку квартиры делают уже через ФНС.

Через налоговую инспекцию

Оформить вычет через ФНС можно при обращении в инспекцию по месту жительства. Потребуется самостоятельно заполнить и подать декларацию, дождаться ее полной проверки сотрудниками ФНС. Деньги поступают в итоге на расчетный счет в любом банке. Для их получения необходимо написать соответствующее заявление.

Оформлять данным способом возврат допускается лишь 1 раз в год. Но если право на вычет было в прошлом периоде, но оно не использовалось, то в некоторых ситуациях (например, если приобретено жилье) вычет можно перенести на текущий год.

Плюсы данного способа оформления:

- Получение сразу крупной суммы. Особенно удобно, если деньги планируется потратить на крупную покупку.

- Возможность самостоятельно проверить все расчеты. Увы, без личного контроля вероятность получить меньше положенного довольно значительная.

- Доступен для ИП, инвесторов, при выполнении работ по ГПХ. Они часто просто не могут воспользоваться оформлением вычетов через работодателей, т. к. не работают дополнительно.

Минусы у этого способа оформления также есть:

- Необходимость самостоятельно заполнять декларацию. Часто в ней делают ошибки, и в итоге получение денег затягивается.

- Необходимость ждать, пока пройдет камеральная проверка. Она занимает до 3 месяцев, а деньги после нее могут переводить еще в течение 1 месяца.

- Воспользоваться можно только 1 раз в год. Получая мелкие суммы возврата каждый месяц, можно их сразу размещать на депозите и получать доход или погашать ими кредиты и экономить.

Через работодателя

Альтернативный вариант получения вычетов – обращение к работодателю. Он просто не будет временно удерживать НДФЛ из зарплаты. За счет этого получаемая на руки зарплата увеличится, пока осуществляется возврат налога. Как только положенная сумма из бюджета вернулась или отпали основания для вычета, работодатель снова начнет удерживать НДФЛ в стандартном порядке.

«Повесить» оформление возврата на работодателя не получится в большинстве случаев. Налогоплательщику надо самостоятельно запрашивать в ФНС справку о возможности получения вычета. Для ее предоставления налоговая служба запрашивает также полный комплект документов, подтверждающих право человека на вычет.

Плюсы оформления возврата по месту работы:

- Возможность получать часть возврата каждый месяц. Деньги можно сразу направить на нужные цели. Особенно это актуально для ипотечных заемщиков, но будет плюсом и для других категорий граждан.

- Простота оформления. Не надо заморачиваться с заполнением деклараций, где легко сделать ошибки. А также не придется тратить время на сдачу отчетности в ФНС самостоятельно.

- Не надо ждать «камералки». Она идет до 3 месяцев, и все это время налогоплательщик находится в подвешенном состоянии. Даже минимальная ошибка приведет к отказу в возврате средств, и все придется начинать заново. При возврате через работодателя нет необходимости ждать окончания камеральной проверки.

Минусы у этого способа возврата также имеются:

- Полученные небольшие суммы легко могут разойтись. Крупную же сумму большинство людей расходует более обдумано. Но, если подойти ответственно к планированию расходов, то этот минус легко превращается в плюс.

- Не все могут воспользоваться этой схемой возврата. Она недоступна по договорам ГПХ, для ИП, а часто и для инвесторов.

- Создание дополнительной нагрузки на бухгалтерию работодателя. К сожалению, некоторые бухгалтера на необходимость дополнительной работы реагируют не совсем адекватно, хотя внести данные по вычетам в систему учета особой проблемы не составляет. В крупных организациях с предоставлением вычетов обычно нет никаких проблем.

- Контролем за возвратом сумм придется заниматься дополнительно. Бухгалтера тоже люди и могут забыть поставить отметку о вычете, потерять документы и т. д. При этом начинают сразу удерживать и перечислять НДФЛ в бюджет. Надо самостоятельно смотреть, все ли положенные вычеты предоставлены.

- Получение информации об инвестициях, операциях с имуществом дополнительными лицами. Не все люди хотят, чтобы на работе знали о купленной/проданной квартире. Хотя бухгалтерия обычно должна соблюдать конфиденциальность сведений налогоплательщика, на практике это не всегда так. Особенно часто информацию разглашают в мелких фирмах.

В этом видео рассказывается, как вернуть налоговый вычет:

Как получить налоговый вычет за квартиру: пошаговая инструкция

Возврат налогов при покупке квартиры – одна из наиболее частых ситуаций. Вся процедура достаточно хорошо отработана, но может показаться довольно муторной. Но на практике никаких особенных проблем не возникает.

Порядок самостоятельного возврата НДФЛ при покупке квартиры:

- Подготовка необходимых документов. В пакет бумаг войдут все документы на покупку квартиры, а также паспорт и справка 2-НФДЛ. Получить справку надо у работодателя, написав соответствующее заявление заранее. Прикладывают документы в виде копий, но надо иметь под руками оригиналы для сверки.

- Заполнение декларации. Можно заняться заполнением ее самостоятельно, воспользовавшись специальными программами, сервисами или обратиться за помощью в соответствующие компании. Стоимость услуг по заполнению декларации колеблется в пределах 300-2000 руб. в зависимости от сложности ситуации и выбранной компании.

- Подача документов в ФНС. Можно передать их при личном визите в инспекцию, через представителя (при наличии у него доверенности) или через личный кабинет на сайте. Удобный вариант налогоплательщик выбирает сам. К ним надо приложить заявление на возврат налога. Документы надо представить до 30 апреля за прошлый год.

- Ожидание решения по камеральной проверке. Ее статус можно отслеживать в кабинете налогоплательщика на сайте. Решение также можно увидеть в ЛК или узнать при обращении в ФНС.

- Получение денег. Они не могут быть выданы наличными. Их перечисляют на счет в банке, указанный налогоплательщиком. Получить возврат на счет третьего лица невозможно.

В этом видео подробно рассказывается про налоговый вычет при покупке квартиры:

В какой срок перечисляют налоговый вычет

Если камеральная проверка не выявила нарушений, то деньги налогоплательщику перечисляют в течение 1 месяца с момента ее окончания. За этот период ФНС должна отправить средства, зачисление их на счет в банке может занимать до 3 дней. Но обычно этот срок не нарушается.

Сама камеральная проверка длится до 3 месяцев. При самостоятельном заполнении с первого раза подготовить без ошибок декларацию удается не всем. Если есть сомнения, то лучше воспользоваться помощью профессионалов, чтобы не увеличивать дополнительно сроки возврата денег.

Налоговые вычеты позволяют сэкономить на налогах или вернуть уже заплаченные по ним довольно существенные суммы. Ими надо обязательно пользоваться при наличии соответствующих обстоятельств. Оформить большинство вычетов не так уж и сложно.

Полезное видео

Что такое налоговый вычет, как его получить, и кто может это сделать, узнаете из этого видео: